A gazdasági társaságok működése során különböző esetekben (éves beszámoló, átalakulás, végelszámolás stb.) kerülhet sor könyvviteli zárlatra, beszámoló összeállítására. Ennek egyik fontos szabályozási kérdése a követelések év végi értékelése, adózási összefüggései. Könyvelők részéről gyakori problémaként merül fel, hogy mikor és milyen összegű hitelezési veszteséget kell elszámolni, illetve ebből mennyi adóalaphatás érvényesül a társaságiadó-bevallásokban. Ehhez próbálunk segítséget nyújtani a következő cikksorozatunkkal.

Követelések év végi értékelésének főbb szabályai, gyakorlati kérdései – 1. rész

A követelések értékeléséhez kapcsolódó fontosabb jogszabályok

- A Számvitelről szóló évi C. törvény

- A polgári törvénykönyvről szóló 2013. évi V. törvény

- A Társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény

- évi CLXXVI. törvény egyes jogi személyek átalakulásáról, egyesüléséről, szétválásáról

- Az Általános forgalmi adóról szóló 2007. évi CXXVII. törvény

- A Kisadózó vállalkozások tételes adójáról és a kisvállalati adóról szóló 2012. évi CXLVII. törvény

- A Cégnyilvánosságról, a bírósági cégeljárásról és a végelszámolásról szóló 2006. évi V. törvény

- évi XLIX. törvény a csődeljárásról és a felszámolási eljárásról

- Az illetékekről szóló 1990. évi XCIII. törvény

- A Személyi jövedelemadóról szóló 1995. évi CXVII. törvény

Követelések a Számviteli törvényben

A Számviteli törvény szerint követelésként a mérlegben azon pénzértékben kifejezett fizetési igényeket lehet kimutatni, amelyek

- szerződésekből jogszerűen eredőek,

- a vállalkozó által már teljesítettek,

- a másik fél által elfogadott teljesítésekhez kapcsolódnak, ideértve

- a vásárolt követeléseket, a térítés nélkül és egyéb címen átvett követeléseket.

A fenti követelmények érvényesítése során kiemelt feladat a zárás során ellenőrizni, egyeztetni az adósokkal a követelések értékét, azok érvényesíthetőségét.

Gyakori kérdés a Számviteli törvény árbevétel elszámolására vonatkozó – 72. § (2.a) – előíráshoz kapcsolódóan, hogy árbevételt csak a szerződésben meghatározott feltételek szerinti teljesítés alapján, a vevő által elismert, elfogadott számlában rögzített – általános forgalmi adót nem tartalmazó – összegben szabad elszámolni.

Ugyanakkor előfordulhat, hogy az adós a kiállított számlát vitatja, a teljesítést nem fogadta el, így a hitelezőnél annak összegét követelésként és árbevételként nem lehet kimutatni, az el nem ismert követelésre értékvesztés elszámolása sem értelmezhető. Az el nem ismert teljesítésről szóló számlát érvényteleníteni szükséges, tehát a könyvekből ki kell vezetni annak értékét.

Amennyiben a követelés értéke peresítésre kerül, úgy a Számviteli törvény 29. § (8) szerint a bíróság által az üzleti év mérlegfordulónapjáig jogerősen megítélt követeléseket az egyéb követelések között kell kimutatni és árbevételként elszámolni (függetlenül attól, hogy bizonyosak vagyunk az adós fizetésképtelenségéről). Vizsgálni kell tehát, hogy a követelésre értékvesztés elszámolása indokolt-e, vagy szükséges-e elengedett követelésként kivezetni a könyvekből, illetve annak összege minősíthető-e behajthatatlannak.

Behajthajatlan követelés, elengedett követelés számviteli szabályai

A Számviteli törvény szerint a mérlegben behajthatatlan követelést nem lehet kimutatni, ha az adós minősítése alapján megállapítható, hogy a követelés az érintett cégnél bizonyosan nem fog realizálódni. Ez azt jelenti, hogy a várhatóan nem érvényesíthető részt hitelezési veszteségként kötelező elszámolni, viszont csak akkor érvényesíthető annak összege behajthatatlan követelésként a társasági adóban, ha a behajthatatlanság ténye és mértéke, a kintlévőség behajtására tett intézkedések dokumentumokkal alátámasztva igazolhatóak.

A Számviteli törvény 3. § (4) 10. tartalmazza a részletes felsorolást a behajthatatlan követelés minősítésére:

- amelyre az adós ellen vezetett végrehajtás során nincs fedezet, vagy a talált fedezet a követelést csak részben fedezi (amennyiben a végrehajtás közvetlenül nem vezetett eredményre és a végrehajtást szüneteltetik, az óvatosság elvéből következően a behajthatatlanság – nemleges foglalási jegyzőkönyv alapján – vélelmezhető),

- amelyet a hitelező a csődeljárás, a felszámolási eljárás, az önkormányzatok adósságrendezési eljárása során egyezségi megállapodás keretében elengedett,

- amelyre a felszámoló által adott írásbeli igazolás (nyilatkozat) szerint nincs fedezet,

- amelyre a felszámolás, az adósságrendezési eljárás befejezésekor a vagyonfelosztási javaslat szerinti értékben átvett eszköz nem nyújt fedezetet,

- amelyet eredményesen nem lehet érvényesíteni, amelynél a fizetési meghagyásos eljárással, a végrehajtással kapcsolatos költségek nincsenek arányban a követelés várhatóan behajtható összegével (a fizetési meghagyásos eljárás, a végrehajtás veszteséget eredményez vagy növeli a veszteséget), amelynél az adós nem lelhető fel, mert a megadott címen nem található és a felkutatása „igazoltan” nem járt eredménnyel,

- amelyet bíróság előtt érvényesíteni nem lehet,

- amely a hatályos jogszabályok alapján elévült.

A behajthatatlanság tényét és mértékét bizonyítani kell.

A fenti felsorolásnak nem megfelelő, egyéb megállapodás szerinti követeléselengedés nem tekinthető behajthatatlan követelésnek.

Mindkét hitelezési veszteség jogcím könyvviteli elszámolása azonos, ki kell ezeket a

követeléseket vezetni a nyilvántartásokból is.

A behajthatatlanság bizonylatolásához kapcsolódóan érdemes megemlíteni a felszámolási eljárásban érintett követelések gyakorlati problémáját. Ugyanis a követelések – bizonyos kivételekkel – nyilvántartásba vételének feltétele, hogy a hitelező a követelése tőkeösszegének 1 százalékát, de legalább 5000 forintot és legfeljebb 200 000 forintot a bíróság Gazdasági Hivatala által kezelt elkülönített számlára befizessen, és ezt a felszámolónak igazolja. Ha a bejelentett követelést a felszámoló elismeri – de a jogosult nem kívánja a fenti díjat az elkülönített számlára befizetni –, a jogosult kérheti, hogy a felszámoló az elismert követeléséről 2000 forint nettó összegű költségtérítés megfizetése ellenében igazolást adjon. A felszámoló köteles haladéktalanul kiadni a követelés behajthatatlanságára vonatkozó igazolást, feltéve, hogy a jogosult igényének kielégítésére várhatóan nincs fedezet.

A hitelezési veszteség (behajthatatlan és elengedett követelés) – a forgóeszközök között szereplő követelések esetén – egyéb ráfordításként könyvelendő a könyvekből való kivezetéssel egyidejűleg. A tartósan adott kölcsönöknél ez a gazdasági esemény a befektetett pénzügyi eszközökből származó ráfordítások között számolandó el.

Értékvesztés és értékvesztés visszaírása – főbb számviteli szabályok

A Számviteli törvény 55. § (1) alapján az adós minősítése alapján az üzleti év mérlegfordulónapján fennálló és a mérlegkészítés időpontjáig pénzügyileg nem rendezett követeléseknél értékvesztést kell elszámolni a mérlegkészítés időpontjában rendelkezésre álló információk alapján a követelés könyv szerinti értéke és a követelés várhatóan megtérülő összege közötti veszteségjellegű különbözet összegében, ha ez a különbözet tartósnak mutatkozik és jelentős összegű. Tartósnak tekinthető az eltérés, ha az a múltbeli tények vagy jövőbeni várakozások alapján legalább egy évig fennáll. A különbözet tartósnak minősül – fennállásának időtartamától függetlenül – akkor is, ha az az értékeléskor a rendelkezésre álló információk alapján véglegesnek tekinthető (például felszámolási eljárás alá került cégnél, ha még a behajthatatlanságról nincs végleges felszámolói nyilatkozat).

A Számviteli törvény 55. § (3) pedig az értékvesztés visszaírását szabályozza, mely szerint, ha az adós minősítése alapján a követelés várhatóan megtérülő összege jelentősen meghaladja a követelés könyv szerinti értékét, a különbözettel a korábban elszámolt értékvesztést visszaírással csökkenteni kell.

A jelentős összeg és a tartósság minősítését, továbbá a mérlegkészítés időpontját (amely dátum a rendelkezésre álló információ figyelembevételi lehetőségénél bír fontos döntésnek) a cég számviteli politikájában kell rögzíteni.

Értékvesztés elszámolása és visszaírása kizárólag a mérlegfordulónapra vonatkozóan végezhető el. Ugyanakkor előfordulhat, hogy év közben az értékvesztett követelésre a könyv szerinti érték feletti megtérülés realizálódik, amely összeg is egyéb bevételként könyvelendő, de ez az évközi eredményt növelő tétel nem minősül értékvesztés visszaírásának.

Az értékvesztést a forgóeszközök között szereplő követelések esetén egyéb ráfordításként, az értékvesztés visszaírását pedig egyéb bevételként kell elszámolni.

A tartósan adott kölcsönök értékvesztését és annak visszaírását a pénzügyi műveletek ráfordításán belül a részesedések, értékpapírok, tartósan adott kölcsönök, bankbetétek értékvesztése eredménykimutatás tételen kell kimutatni (visszaírás esetén negatív előjellel).

A ráfordítások elszámolásával azonban a követelést nem kell a könyvekből kivezetni, hanem a követelések értékvesztése főkönyvi számlán kell annak értékét nyilvántartásba venni (a követelés könyv szerinti értéke, egyenlege nulla is lehet).

Követelések év végi elszámolása

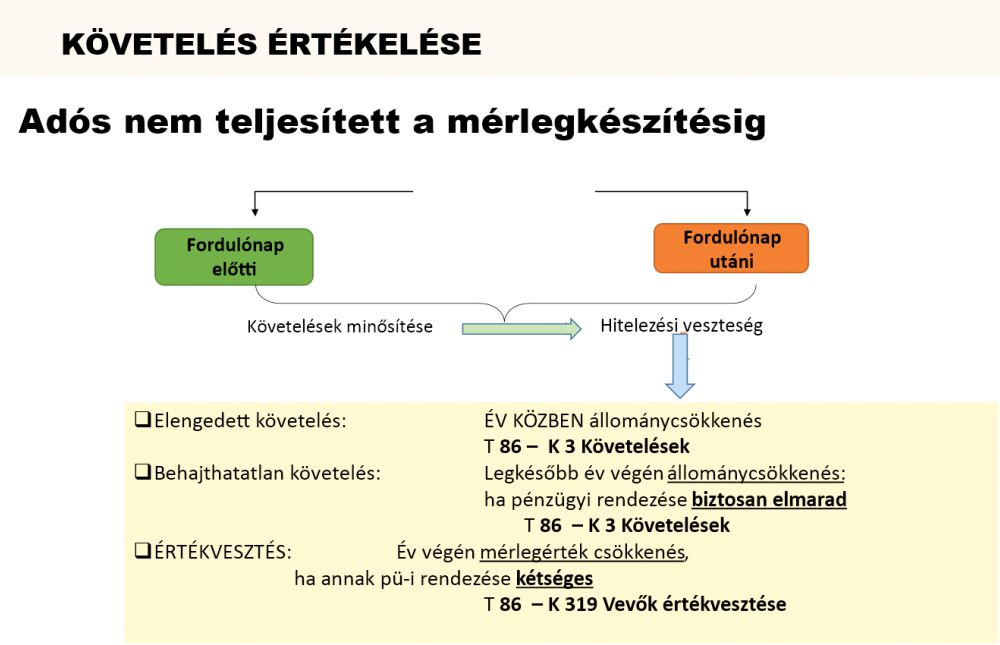

Az ábra azt a minősítési szabályt foglalja össze, mely szerint év közben folyamatosan szükséges vizsgálni a követeléseket, hogy azokra hitelezési veszteség elszámolása indokolt-e.

Amennyiben a behajthatatlanságra vonatkozó kritériumok teljesülnek, úgy behajthatatlan követelésként ki kell vezetni azok összegét a könyvekből, akár fordulónap előtt vagy után esedékes a követelés. Egyéb esetben – adós minősítése alapján megállapítható, hogy a követelés az érintett cégnél bizonyosan nem fog realizálódni – hitelezési veszteségként könyvelendő a követelés állománycsökkenése. Ez azt is jelenti, hogy év végén már a hitelezési veszteséggel csökkentett érték után kell az értékvesztés minősítését elvégezni és elszámolni.

Kis összegű követelések értékvesztés-elszámolási szabályai

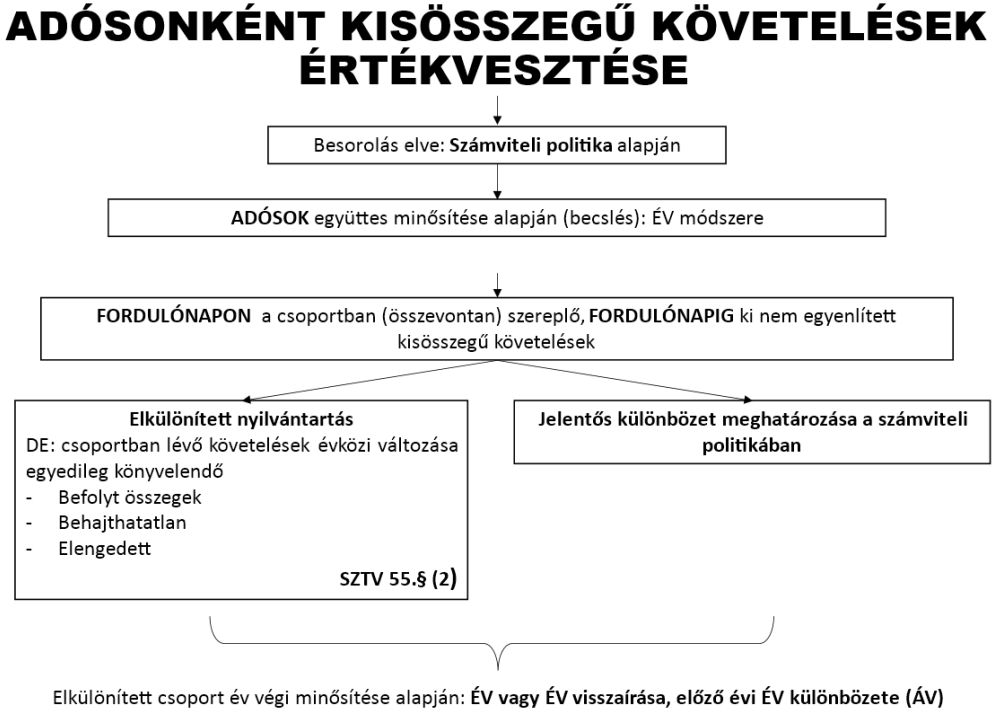

Az általános szabályoktól eltér a kis összegű követelések értékvesztésére vonatkozó rendelkezés, főként amiatt, hogy nem kell egyedi adósminősítést végezni, hanem a számviteli politika alapján besorolt követeléseknél a csoport egészére határozzák meg az értékvesztést, annak módszerét.

Sztv. 55. § (2) szerint az adósonként kis összegű követelések csoportjára az értékvesztés összege nyilvántartásba vételi értékük százalékában is meghatározható az egy összegben elszámolandó nagyságuk. Év közben a kis összegű követelésre befolyt, illetve behajthatatlannak minősülő (elengedett) tételek értékét a folyamatos könyvelés keretében egyedileg el kell számolni. Ugyanakkor a kapcsolódó értékvesztést nem kell megszüntetni, mivel az év végén a csoport együttes értékelése révén realizálódik.

Ezt követően évenként a mérlegfordulónapi értékeléskor az értékvesztés összegét össze kell vetni az előző évi, ilyen jogcímen kimutatott értékvesztés összegével, és a mutatkozó különbözet előjeltől függő értékét – állományváltozását – a korábban elszámolt értékvesztést növelő értékvesztésként vagy visszaírásaként kell elszámolni.

További cikkek

Mezőgazdasági vállalkozások

A mezőgazdasági vállalkozásokat érintő 50 millió forintos adómentességi szabály rejthet érdekességeket. Nemcsak szja, hanem társasági adó szempontjából is megvilágítjuk a kérdést. A nagyon lazára sikerült szabályozásnak van azért néhány buktatója.

ÉrdekelKriptovaluták az adózásban

Kriptovaluták között létezik olyan, amit kizárólag azért „üzemeltetnek”, mert helyettesíti a készpénzt, illetve banki költségeket lehet vele megtakarítani, azaz hiányzik belőle a befektetési funkció. Ilyen kriptovaluta használata vállalkozói és magánszemélyes körökben is előfordul. Személyi jövedelemadó, áfa, és kisebb mértékben számviteli szempontból elemzünk.

Érdekel